Desde el pasado viernes 13 de marzo de 2020, diversas medidas tributarias han sido dictadas por varios niveles de autoridades, con el objetivo de regular el cumplimiento de las obligaciones tributarias por parte de los contribuyentes. A continuación un resumen de la información más relevante en la materia y de esas recientes medidas que deben ser tomadas en consideración.

¿Cómo se ven afectadas las obligaciones tributarias nacionales por la actual situación?

En cuanto a la exigibilidad de obligaciones tributarias y su eventual sanción durante el Estado de Alarma

El Decreto 4.160 publicado el pasado 13 de marzo de 2020 en la Gaceta Oficial N° 6.159 Extraordinario, declaró el Estado de Alarma a nivel nacional debido a la crisis que presenta el COVID-19. Dicho Estado de Alarma contempla una serie de medidas como la restricción de la circulación a nivel nacional y la suspensión de actividades laborales.

Dicho Decreto, en su Disposición Final Sexta, indica que “…La suspensión o interrupción de un procedimiento administrativo como consecuencia de las medidas de suspensión de las actividades o restricciones a la circulación que fueren dictadas no podrá ser considerada causa imputable al interesado…”. Esta disposición parece indicar que los procedimientos de fiscalización llevados a cabo por el SENIAT, así como los procedimientos tributarios de declaración y pago de tributos nacionales quedan suspendidos hasta que cese el Estado de Alarma o sea revocado por el Ejecutivo. Esto es consistente con lo dispuesto en el Código Orgánico Tributario, en sus artículos 162 y 175. También sugiere que dicha suspensión y los eventuales retardos o incumplimientos de obligaciones formales o materiales por parte de los contribuyentes, no podrían acarrear sanciones, por estar causadas por una causal eximente de responsabilidad penal tributaria, a saber, la causa extraña no imputable.

El Ejecutivo Nacional, sin embargo, no dictó ni ha dictado a la fecha de emisión del presente Boletín, ninguna medida específica que permita otorgar seguridad jurídica a los contribuyentes, sobre todo por lo que se refería a la declaración definitiva de rentas correspondiente al ejercicio fiscal 2019 y a las declaraciones semanales de IVA que deben ser presentadas durante este período.

Tampoco ha habido ningún pronunciamiento especifico en relación con las obligaciones de declaración y pago de anticipos de ISLR o de IVA ni respecto de la práctica y enteramiento de retenciones de impuestos nacionales, obligaciones que deben considerarse, en estricto derecho, suspendidas mientras dure la situación de alarma a que se refiere el Decreto 4.160 antes citado.

En cuanto a la tasa de cambio aplicable para el cálculo de eventuales multas y sanciones regidas por las disposiciones del Código Orgánico Tributario reformado el 28 de febrero de 2020.

Como recordarán, la reforma del Código Orgánico Tributario se encuentra vigente desde el 28 de febrero de 2020, por lo que las sanciones por eventuales incumplimientos imputables a los contribuyentes, deben ser calculadas usando la “tasa de cambio de mayor valor publicada por el BCV”. En este sentido, les informamos que el Banco Central de Venezuela, publicó las estadísticas relacionadas con el tipo de cambio oficial correspondientes al segundo trimestre del 2020, en los que la Tasa de Cambio Oficial de mayor valor que aparece registrada, es el Euro. Desaparecen de la publicación oficial del ente emisor las tasas de cambio del Dinar de Jordania y la Libra Esterlina del Reino Unido.

En cuando al aumento de la Unidad Tributaria vigente.

A través de la Resolución SNAT/2020/00006 emitida por el Servicio Integrado de Administración Aduanera y Tributaria y publicada en Gaceta Oficial No. 41.839 el 13 de marzo del 2020, la Unidad Tributaria fue aumentada de Bs. 50,00 a Bs. 1.500,00. Haciendo clic aquí, pueden ver nuestro boletín ya publicado.

Llamamos su atención acerca de que las sanciones aplicables por ilícitos tributarios cometidos durante la vigencia del Código Orgánico Tributario del 2014, expresadas en UT o en términos porcentuales, serán ajustadas, usando este nuevo valor de la UT, o el que estuviere vigente en el momento de efectuar el correspondiente pago.

¿Qué beneficios fiscales han sido promulgadas en materia de tributos nacionales?

De la exoneración del pago de ISLR para personas naturales residentes en el país.

A través del Decreto No. 4.171, publicado en Gaceta No. 6.523 Extraordinaria en fecha 4 de abril de 2020, fue exonerado del pago del Impuesto Sobre la Renta los enriquecimientos anuales de fuente territorial, obtenidos por personas naturales residentes en el país “…cuyo salario normal o ingreso proveniente del ejercicio de su actividad, al cierre de dicho período,…” no superase el monto equivalente a tres (3) salarios mínimos. Es decir, aquellos contribuyentes cuyo salario, al 31 de diciembre del 2019, no excediese de Bs. 450.000,00, se encuentran exonerados de pagar ISLR correspondiente al ejercicio finalizado al 31 de diciembre de 2019.

Como quiera que la exoneración fue publicada con posterioridad a la fecha máxima de declaración (31 de marzo de 2020),aquellas personas naturales que ya hayan efectuado el pago total o parcial de ISLR tendrán un crédito fiscal equivalente al monto ya pagado al Fisco que podrá ser usado en ejercicios fiscales posteriores.

Con relación al Impuesto al Valor Agregado, nada ha sido publicado respecto de alguna exoneración o flexibilidad en sus fechas de declaración y pago.

De las exoneraciones de tributos nacionales en materia de importación

Mediante el Decreto Presidencial N° 4.166, publicado en Gaceta Oficial el 17 de marzo de 2020, se exonera el pago de Impuesto al Valor Agregado, Impuesto de Importación, Tasa de Determinación del Régimen Aduanero, así como otros impuestos a las importaciones definitivas de mascarillas, tapabocas y otros insumos relacionados, realizadas por los Órganos y Entes de la Administración Pública Nacional, con la finalidad de evitar la expansión del COVID-19.

El Decreto tendrá una vigencia de un (1) año a partir de su publicación en la Gaceta Oficial, es decir, hasta el 17 de marzo de 2021.

En desarrollo de las facultades conferidas conforme al referido Decreto, el Ministerio del Poder Popular para la Salud, publicó en Gaceta Oficial No. 41.854, del 3 de marzo de 2020, la Resolución No. 079, mediante la cual se exoneran el IVA, el Impuesto de Importación, Tasa de Determinación del Régimen Aduanero, así como otros impuestos aplicables a las importaciones definitivas de bienes muebles corporales (mascarillas, tapabocas y otros insumos relacionados), detallados en el Anexo de la Resolución. En dicho Anexo están incluidos todos los medicamentos para uso humano necesarios para combatir el COVID-19, así como como aquellos medicamentos necesarios para atender enfermedades preexistentes y complicaciones que pudieran presentarse.

Esta Resolución enumera un listado de 249 códigos arancelarios adicionales que se encuentran exonerados, los cuales podrán ser actualizados en función de las pesquisas que se realicen y al avance y evolución de los casos sospechosos o de los pacientes confirmados como positivos.

Llama la atención que los referidos beneficios no han incluido a organismos u organizaciones sin fines de lucro ni a entidades privadas del país.

¿Qué medidas han sido tomadas en materia de tributos municipales?

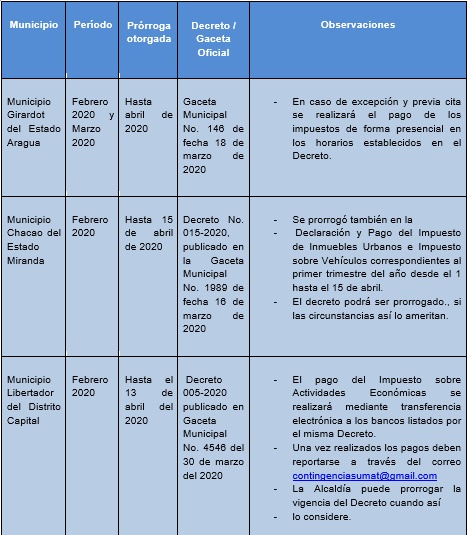

Hasta el momento de la publicación de este boletín, algunas autoridades municipales han dictado prórrogas para la declaración y pago del Impuesto a las Actividades Económicas, tal como lo indicamos en el cuadro anexo.

Al momento de la publicación del presente boletín sólo hemos tenido acceso al texto íntegro de las Gacetas Municipales anteriormente listadas, sin embargo, tenemos conocimiento de que existen otras prórrogas que han sido otorgadas en otros municipios y que se encuentran publicadas en medios de información digital, tales como Municipio Lagunillas del Estado Zulia, Municipio Iribarren del Estado Lara, Municipios Puerto Cabello, San Diego, Valencia y Guacara del Estado Carabobo.

La información contenida en este boletín en ningún caso podrá ser interpretada como una asesoría legal de parte de ARAQUEREYNA. La información que de manera gratuita es ofrecida a través de estos boletines está disponible para que el lector pueda utilizarla como una referencia de carácter general y preliminar sobre nueva legislación que consideramos de interés, pero no es una opinión de ARAQUEREYNA. En caso que el lector requiera asesoría legal, podrá contactar a los abogados de la firma.

Comentarios recientes